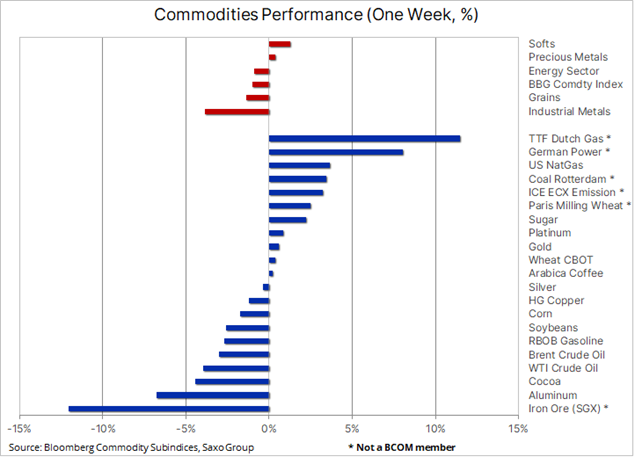

Trwa konsolidacja w sektorze surowców po gwałtownym wzroście w okresie od września do początku października; w ubiegłym tygodniu indeks towarowy Bloomberg przez trzeci tydzień z rzędu odnotował spadek. Na awersję do ryzyka wśród inwestorów wpłynęła znaczna ilość napływających danych wskazujących na hamowanie oczekiwań dotyczących wzrostu gospodarczego, w szczególności w Chinach, gdzie spowolnienie produkcji, rosnące ryzyko zadłużenia w sektorze nieruchomości oraz ogólnokrajowy niedobór energii elektrycznej sugerują obniżenie aktywności gospodarczej. Ponadto ostatnie spowodowane przez rząd załamanie cen węgla w Chinach przyczyniło się do obniżenia cen niektórych z najbardziej energochłonnych metali, przede wszystkim aluminium.

Metale przemysłowe odnotowały największy spadek w ujęciu tygodniowym z przyczyn wymienionych powyżej, a od czasu osiągnięcia rekordowego poziomu trzy tygodnie temu londyński indeks metali poszedł w dół o 10%. Dążenie Chin do ograniczenia cen energii poprzez interwencje na rynku węgla jak dotąd spowodowały spadek cen węgla o 50%, co przełożyło się na obniżenie cen metali przemysłowych ze względu na niższe koszty produkcji. Miedź zniwelowała większość zysków odnotowanych w okresie wzrostu w październiku i mimo iż dane z magazynów monitorowanych przez giełdy wyraźnie wskazują na ograniczenie podaży, na sytuację na rynku wpłynęły obawy o popyt w Chinach i likwidacja otwieranych niedawno długich pozycji.

Metale szlachetne wykazują oznaki życia po tym, jak rynek uznał, że od dawna wyczekiwana zapowiedź ograniczania skupu aktywów przez amerykańską Rezerwę Federalną miała łagodny charakter w tym sensie, że FOMC nie wydawał się szczególnie skłonny do podwyższania stóp procentowych i kolejny raz podkreślił, że inflacja będzie miała charakter przejściowy. Pogląd o złagodzeniu polityki pieniężnej wzmocniła dodatkowo decyzja Banku Anglii o utrzymaniu stóp na niezmienionym poziomie pomimo presji inflacyjnych na najwyższym poziomie od niemal 25 lat. Złoto powróciło do poziomu 1 800 USD po kolejnej gwałtownej i krótkotrwałej przecenie, jednak w ujęciu ogólnym na rynku wyraźnie brakuje impetu pozwalającego na wypchnięcie tego metalu z przedziału, w którym pozostaje on już od wielu miesięcy.

Dziesięcioletnie amerykańskie realne rentowności powróciły poniżej –1%, co przyczyniło się do umocnienia dolara i ograniczenia zmienności na rynku akcji. To ostatnie zjawisko było jedną z przyczyn, dla których aktywa funduszy giełdowych spadły do najniższego poziomu od 18 miesięcy, ponieważ inwestujący w realny pieniądz odchodzili od złota ze względu na konieczność dywersyfikacji portfeli. W piątek rynek skupił się na miesięcznym raporcie w sprawie zatrudnienia w Stanach Zjednoczonych, który kolejny raz okazał się solidny, co potencjalnie wpłynęło na opinie na temat polityki pieniężnej.

Ropa naftowa w coraz większym stopniu wykazuje oznaki wkraczania w okres konsolidacji, a po dwumiesięcznej hossie, w efekcie której cena ropy Brent i WTI wzrosła o niemal jedną trzecią można argumentować, że było to od dawna do przewidzenia. Naszym zdaniem jednak faza ta będzie tymczasowa ze względu na fakt, iż mocne fundamentalne przyczyny ostatniej hossy bynajmniej nie zniknęły. W tym kontekście nadal dostrzegamy ryzyko jeszcze większego wzrostu cen pod koniec roku i na początku 2022 r.

Poniżej przedstawiamy niektóre z przyczyn niedawnego spadku cen ropy. Warto podkreślić, że w odniesieniu do części z nich bardzo szybko może nastąpić zwrot akcji w kierunku umocnienia cen.

1) Perspektywa dalszego zwiększania miesięcznej produkcji przez OPEC+ w tempie 400 000 baryłek dziennie.

2) Wstrzymane negocjacje z Iranem mają zostać podjęte 29 listopada i w mało prawdopodobnym przypadku jakiegoś przełomu Iran mógłby zwiększyć swoją produkcję.

3) Stabilizacja cen gazu – choć na wysokim poziomie – w oczekiwaniu na zwiększenie przepływów z Rosji, co osłabi wpływ relacji gazu do ropy na wzrost cen paliw.

4) Dalsze obawy o kolejne zakłócenia popytu spowodowane pandemią Covid, przede wszystkim w Chinach, będących największym światowym importerem.

5) Przewidywany sezonowy wzrost zapasów ropy naftowej w Stanach Zjednoczonych ze względu na mniejszy popyt ze strony rafinerii w okresie corocznych prac konserwacyjnych.

6) Kontynuacja i potencjalne przyspieszenie uwalniania rezerw strategicznych ropy naftowej przez rząd amerykański. W ciągu ostatnich dwóch miesięcy było to średnio 1,1 mln baryłek tygodniowo.

7) Wyprzedaż wśród traderów technicznych i inwestorów spekulacyjnych w reakcji na odnotowany w ubiegłym tygodniu spadek poniżej najnowszego poziomu wsparcia; w odniesieniu do ropy WTI w szczególności dotyczy to trendu wzrostowego z poziomu sierpniowego minimum.

Poza powyższymi zjawiskami o charakterze krótkoterminowym, rynek ropy czekają długie lata potencjalnego niedoinwestowania – najwięksi gracze tracą apetyt na duże przedsięwzięcia, po części ze względu na niepewną prognozę długoterminową dla popytu, ale także, w coraz większym stopniu, ze względu na ograniczenia kredytowe nakładane na banki i inwestorów w związku z ESG (kwestiami dotyczącymi środowiska, społecznej odpowiedzialności i ładu korporacyjnego) i naciskiem na zieloną transformację.

O tym, czy przedział dla ropy Brent w perspektywie krótkoterminowej wyniesie 80-85 USD, czy też trzy-cztery dolary poniżej, w znacznej mierze zadecydują działania Amerykanów na rzecz ograniczania cen, sytuacja związana z Covid-19 oraz – w tym tygodniu – rynek gazu i odpowiedź na pytanie, czy Rosja zgodnie z obietnicą zwiększy dostawy gazu do Europy, tym samym potencjalnie przyczyniając się do dalszego obniżenia cen.

Według FAO światowe ceny żywności w ubiegłym miesiącu osiągnęły najwyższy poziom od 10 lat, a światowy indeks cen żywności poszedł w górę o 3%. Indeks ten, obejmujący 95 cen różnych produktów żywnościowych, w ubiegłym roku wzrósł o ponad 30%, przy czym zwyżki odnotowano we wszystkich pięciu sektorach. Ceny olei roślinnych w ubiegłym miesiącu osiągnęły rekordowy poziom po wzroście o niemal 10%, w efekcie którego wzrost w skali roku wyniósł aż +74%. Innymi sektorami, w których nastąpiły mocne roczne wzrosty, są cukier (+41%) i zboża, takie jak pszenica, kukurydza czy ryż (22%). Poza obawami o pogodę i mocnym popytem jako czynnik wzrostu kosztów produkcji i transportu żywności FAO wskazała niedobory siły roboczej w pewnych częściach świata.

Światowe ceny pszenicy poszły mocno w górę na początku ubiegłego tygodnia: cena pszenicy konsumpcyjnej notowana na giełdzie w Paryżu osiągnęła rekordowe maksimum w okolicach 300 EUR/t, natomiast na giełdzie w Chicago po raz pierwszy od dziewięciu lat cena tego zboża przekroczyła 8 USD/bu.

Niskie zbiory w Ameryce Północnej, w połączeniu ze spadkiem eksportu z Rosji, będącej największym światowym eksporterem, przyczyniły się do wzrostu popytu na pszenicę europejską, a biorąc pod uwagę perspektywę kolejnego potencjalnie trudnego dla rolnictwa roku 2022 ze względu na powrót zjawiska La Ninã i wyższe koszty nawozów, niektórzy z największych importerów zaczęli już zwiększać tempo skupu.

Dotyczy to między innymi Chin, a także krajów z Bliskiego Wschodu i Afryki Północnej. Przykładowo Arabia Saudyjska zarezerwowała ostatnio 1,3 mln ton pszenicy, co niemal dwukrotnie przekracza przewidywaną ilość. Największy importer – Egipt – który dotychczas pozostawał w tyle z zakupami w porównaniu z ubiegłym rokiem o ponad 20%, zwiększył tempo skupu po ostatnim odrzuceniu oferowanych cen. Wskazuje to, że kraje – nie tylko z Afryki Północnej, ale również z innych części świata – potrzebują zwiększenia dostaw, aby zahamować wzrost lokalnych cen żywności i zabezpieczyć dostawy przed nadejściem zimy.

W kontekście coraz bardziej zaciekłej konkurencji wśród nabywców o dostawy, pewną ulgę na rynku zapewnią nadchodzące zbiory w Argentynie i Australii. Zbiory te rozpoczynają się teraz i potrwają do stycznia; jak dotąd, prognozy dla produkcji w obydwu krajach wydają się obiecujące. Po osiągnięciu wspomnianej rekordowej ceny pszenicy konsumpcyjnej notowanej w Paryżu, zniesienie pod koniec tygodnia może sygnalizować krótkoterminowy wierzchołek.

Ole Hansen, szef działu strategii rynków towarowych, Saxo Bank