Co dzieje się na rynku surowców?

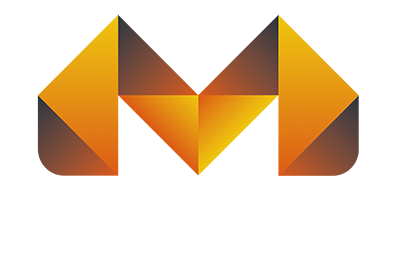

Pierwsze dni obrotu w 2022 r. najlepiej da się opisać jako „burzliwe” i podobnie jak w przypadku nerwowego początku 2021 r. pierwotną inspirację dotyczącą kierunku cen poszczególnych klas aktywów, w tym surowców, takich jak złoto czy srebro, zapewnił gwałtowny wzrost rentowności amerykańskich obligacji skarbowych.

Równocześnie sektor energii pozostał niewrażliwy na te czynniki: ograniczona podaż spowodowała wywindowanie cen ropy naftowej i gazu ziemnego, natomiast w sektorze metali przemysłowych sytuacja była zróżnicowana, z naciskiem na wydarzenia w Chinach, gdzie polityka zerowej tolerancji Covid-19 może zahamować wydatki konsumenckie w momencie, gdy gospodarka zaczyna już funkcjonować na zwolnionych obrotach.

Wzrost rentowności obligacji skarbowych od Japonii po Niemcy i Wielką Brytanię nasilił się po publikacji protokołu z grudniowego posiedzenia Rezerwy Federalnej, który zwiększył oczekiwania dotyczące przyspieszenia tempa podwyżek stóp przez Fed w celu walki z inflacją. Federalny Komitet Otwartego Rynku (FOMC) omawiał również metody bezpośredniej redukcji bilansu, co jeszcze bardziej osłabiło energię, która przez ostatnie trzy lata była motorem mocnej hossy na rynkach akcji.

Był to sygnał, że Fed zależy na wzmocnieniu rentowności obligacji nie tylko na przednim odcinku krzywej dochodowości, ale także na całej jej długości. Referencyjna rentowność dziesięcioletnich obligacji dynamicznie wzrosła niemal do poziomu maksimum z kwietnia, tj. do 1,77%.

Metale szlachetne

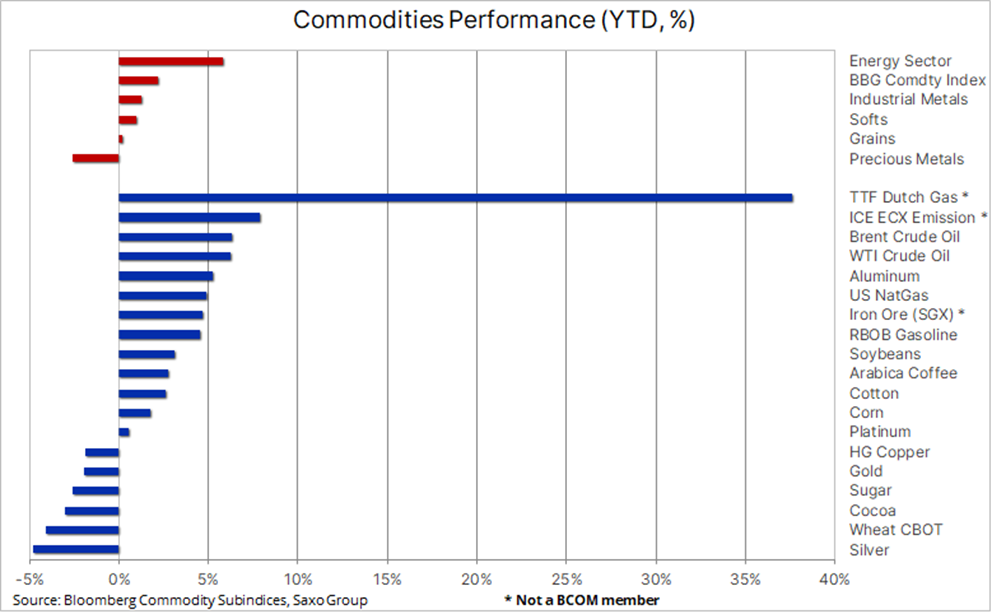

Metale szlachetne, w szczególności złoto jako jeden z surowców najbardziej wrażliwych na stopy procentowe, poszły w dół, jednak nie na tyle, na ile wskazywałby wzrost amerykańskich dziesięcioletnich rentowności o 0,3%. Częściowym wytłumaczeniem może tu być fakt, iż złoto jest względnie tanie w stosunku do realnych rentowności w ciągu ostatnich sześciu miesięcy, natomiast słabszy dolar, nasilone wahania na rynku akcji oraz ryzyko związane z wirusem i sytuacją geopolityczną również przyczyniły się do zrównoważenia warunków na początku roku, które w innym przypadku stanowiłyby znaczne wyzwanie.

Równocześnie na cenę srebra negatywnie wpłynął spadek apetytu na ryzyko, jak również osłabienie kolorowych metali przemysłowych, takich jak miedź. Po pewnym umocnieniu pod koniec roku srebro doświadczyło kolejnej fali sprzedaży technicznej, co nieco podwyższyło jego relatywnie niską cenę względem złota do poziomu trzytygodniowego maksimum powyżej 81 uncji srebra do jednej uncji złota.

Prognoza na 2022 r. pozostaje problematyczna, a większość spadkowych prognoz dotyczących złota wynika z oczekiwań gwałtownego wzrostu realnych rentowności. Jak widzimy poniżej, realne rentowności przez ostatnich kilka lat wykazywały wysoki stopień odwrotnej korelacji ze złotem i to właśnie ryzyko, że agresywna polityka Fed spowoduje wzrost rentowności, obecnie niepokoi rynek.

W naszym pierwszym artykule na temat metali szlachetnych w nowym roku, zatytułowanym „Złoto i srebro mogą nas zaskoczyć w 2022 r.”, wymieniliśmy powody, dla których negatywne wyniki złota w ubiegłym roku z perspektywy względnej były pozytywne, a także rozważaliśmy, co powinno się wydarzyć, aby metal ten zaskoczył nas na plus w 2022 r.

Cena złota utrzymuje się w okolicach 1 800 USD w ramach szerokiego przedziału 1 740-1 860 USD; dla kierunku w perspektywie krótkoterminowej kluczowe jest, w jaki sposób metal ten zareaguje na impulsy w przeciwnych kierunkach w postaci rosnących rentowności i zwiększonej niepewności na rynku.

Sytuacja w sektorze metali przemysłowych była zróżnicowana: miedź HG poszła w dół w reakcji na ogólny spadek apetytu na ryzyko i dalsze obawy o prognozy dla chińskiego rynku nieruchomości, jak również o krótkoterminowe skutki dla wzrostu gospodarczego coraz większej liczby zakażeń wariantem omikron, powodującej zamykanie zakładów przemysłowych w Chinach. Cena aluminium, jednego z metali, których produkcja wymaga najwięcej energii, poszła w górę po ostatnich zakłóceniach podaży, które nasiliły przewidywania dotyczące coraz większego deficytu podaży w bieżącym roku.

Jednym z istotnych czynników był prognozowany spadek tempa wzrostu wydajności w Chinach w związku z nasileniem rządowych działań na rzecz walki z zanieczyszczeniem powietrza; z tej samej przyczyny producenci spoza Chin bardzo niechętnie inwestują w nowy potencjał.

Pomimo przewidywań, iż transformacja energetyczna w kierunku mniejszej zależności od węgla w przyszłości wygeneruje silny i stale rosnący popyt na wiele kluczowych metali, wielką niewiadomą jest obecnie prognoza dla Chin, w szczególności w odniesieniu do miedzi, ponieważ za znaczną część chińskiego popytu odpowiada tamtejszy rynek nieruchomości.

Biorąc pod uwagę niewielką podaż surowców z branży wydobywczej, jesteśmy przekonani, że obecne negatywne czynniki makroekonomiczne związane ze spowolnieniem na chińskim rynku nieruchomości zaczną tracić na sile w pierwszych miesiącach 2022 r. Wynika to m.in. z faktu, iż Ludowy Bank Chin oraz chiński rząd, w przeciwieństwie do amerykańskiej Rezerwy Federalnej, jest bardziej skłonny do pobudzania gospodarki, w szczególności w kontekście inicjatyw z zakresu zielonej transformacji, które wymagają metali przemysłowych.

W sytuacji, gdy zapasy zarówno miedzi, jak i aluminium są już na niskim poziomie, może to spowodować, że ceny powrócą do rekordowych poziomów z ubiegłego roku, a nawet je przekroczą. Utrzymujący się od miesięcy kurs boczny zredukował spekulacyjną długą pozycję do niemal neutralnego poziomu, tym samym zwiększając perspektywy przyciągnięcia nowych nabywców, kiedy tylko prognoza techniczna ulegnie poprawie.

Ropa naftowa

Ropa zyskiwała na wartości w pierwszych dniach handlu, tym samym przedłużając rajd z końca grudnia, na przekór ogólnemu trendowi awersji do ryzyka, obserwowanemu w odniesieniu do pozostałych surowców i klas aktywów.

Zakłócenia podaży w Libii (spadek o ponad 400 000 baryłek dziennie w porównaniu z 2021 r.) oraz ryzyko geopolityczne związane z protestami przeciwko podwyżce cen paliw w Kazachstanie, kraju produkującym 1,9 mln baryłek dziennie, przyczyniły się do zrównoważenia wszelkich obaw o popyt dotyczących wzrostu zakażeń koronawirusem na całym świecie. Dotyczyło to m.in Chin, gdzie agresywna reakcja na największe ognisko Covid-19 od czasu Wuhan może spowodować spadek popytu w perspektywie krótkoterminowej.

OPEC+ zgodziła się utrzymać obecne tempo miesięcznego zwiększania produkcji o 400 000 baryłek dziennie i rynek – pomimo prognozowanej nadwyżki podaży w tym kwartale – poszedł w górę w związku z perspektywą, że szereg producentów nie będzie w stanie osiągnąć docelowych poziomów produkcji. Poza perspektywą światowej nadwyżki podaży w pierwszych miesiącach 2022 r., prognozowaną zarówno przez Międzynarodową Agencję Energetyczną, jak i OPEC, rynek kontraktów terminowych również wysyła sygnały dotyczące mniejszej aktywności.

Liczba otwartych pozycji, stanowiąca miarę ogólnego zaangażowania – zarówno krótkich, jak i długich pozycji – inwestujących w ropę WTI i Brent, spadła do najniższego poziomu od ponad pięciu lat, a od czasu minimum z 1 grudnia w ostatnich tygodniach jeszcze bardziej poszła w dół pomimo wzrostu cen o niemal 20%. Być może to oznaka, że wielu inwestorów i traderów pozostaje sceptycznych wobec potencjału wzrostu cen ropy, przynajmniej na początku 2022 r.

Jednak pomimo tych sygnałów podtrzymujemy długoterminową pozytywną opinię na temat rynku ropy, ponieważ czekają go długie lata potencjalnego niedoinwestowania – najwięksi gracze tracą apetyt na duże przedsięwzięcia, po części ze względu na niepewną prognozę długoterminową dla popytu na ropę, ale także, w coraz większym stopniu, ze względu na ograniczenia kredytowe nakładane na banki i inwestorów w związku z ESG (kwestiami dotyczącymi środowiska, społecznej odpowiedzialności i ładu korporacyjnego) i naciskiem na zieloną transformację.

Nie przewiduje się osiągnięcia wartości szczytowej globalnego popytu na ropę w najbliższym czasie, co wywrze jeszcze większą presję na rezerwy produkcyjne, kurczące się już z każdym miesiącem w efekcie zwiększania produkcji przez OPEC+. Jeżeli dodamy do tego perspektywę dalszego spadku poziomu zapasów w drugim półroczu, ryzyko, że wyższe ceny energii utrzymają inflację na wysokim poziomie, stanowi najbardziej prawdopodobny scenariusz cenowy w 2022 r.

Europejski kryzys energetyczny

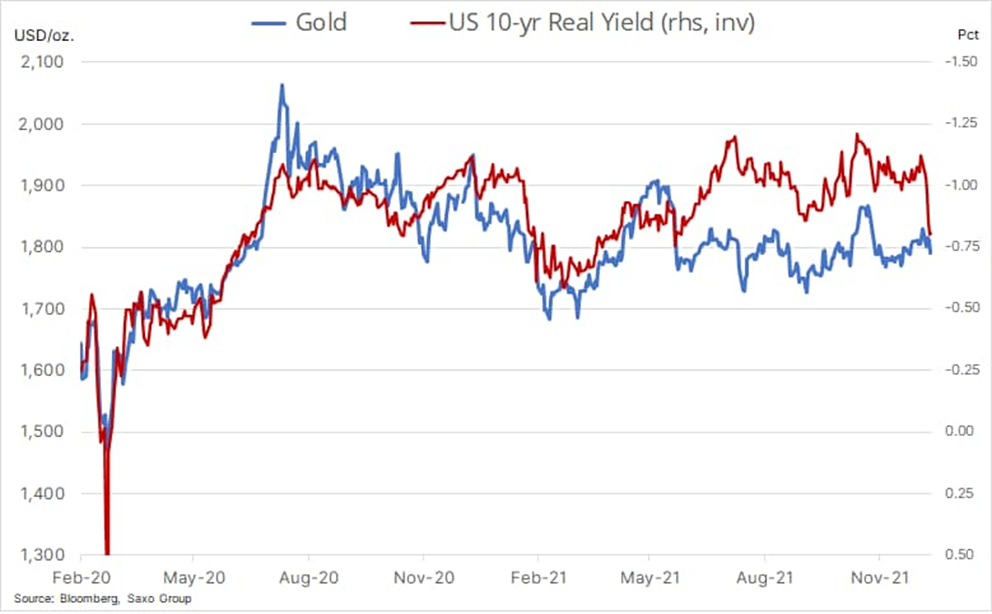

Europejski kryzys energetyczny nie wykazuje żadnych oznak poprawy, a trajektoria cen gazu – a tym samym cen energii elektrycznej – pozostaje na łasce warunków pogodowych, poziomu rosyjskich zapasów, jak również tempa dostaw LNG do Europy.

W ciągu ostatnich kilku tygodni sytuacja na rynku gazu przypominała ekstremalny rollercoaster. Przed świętami bardzo duże ochłodzenie w całej Europie i w Wielkiej Brytanii spowodowało, że cena benchmarkowego unijnego gazu osiągnęła poziom dziesięciokrotnie przekraczający średnią długoterminową. Po tym nastąpiło załamanie cen o 65% w reakcji na informację, że wiele statków transportujących LNG zmieniło kurs z Azji i Ameryki Południowej na Europę, aby sprzedać gaz za najwyższą cenę na świecie.

Do złagodzenia obecnych obaw dotyczących bardzo niskiego poziomu zapasów gazu przyczyniła się również, przynajmniej w perspektywie krótkoterminowej, nieoczekiwana zmiana pogody na łagodniejszą, niż zwykle o tej porze roku.

Z początkiem stycznia cena gazu ponownie zaczęła rosnąć w związku z perspektywą, że ochłodzenie i mrozy zwiększą zapotrzebowanie na ogrzewanie, a także z wyjątkowo niewielkimi dostawami z Rosji, w szczególności za pośrednictwem dwóch kluczowych rurociągów prowadzących przez terytorium Polski i Ukrainy.

Trudno powiedzieć, czy Rosja celowo utrzymuje dostawy na niskim poziomie w związku z opóźnieniami dotyczącymi zatwierdzenia gazociągu Nord Stream 2 i kryzysem na granicy z Ukrainą. Podkreśla to jednak słabość unijnej i brytyjskiej polityki energetycznej oraz zarządzania rezerwami, przez co region ten stał się wysoce zależny od importu gazu, w szczególności biorąc pod uwagę nadal niestabilny poziom produkcji energii ze źródeł odnawialnych.

Ole Hansen, dyrektor ds. strategii rynków surowców, Saxo Bank