Rynek obligacji będzie bijącym sercem europejskiej rewolucji. Harmonizacja kosztów finansowania w całej strefie euro oraz wspólny budżet fiskalny będą miały kluczowe znaczenie dla budowy znacznie lepszej unii walutowej. Tempo tej zmiany jeszcze bardziej przyspieszą wybory nowego rządu Niemiec oraz emisja wspólnotowych obligacji solidarnościowych w ramach funduszu NextGenerationEU (NGEU).

Rewolucja ta została zapoczątkowana już w ubiegłym roku po zawarciu przez państwa członkowskie umowy w sprawie funduszu NGEU. W ramach tego programu strefa euro wyemituje wspólne obligacje solidarnościowe finansowane z podatków pobieranych w całej strefie na znacznie większą skalę, niż kiedykolwiek wcześniej. Program ten przyczyni się do wyrównania warunków finansowych w całej strefie euro w ramach pogłębionej unii walutowej.

Wybory w Niemczech przyspieszą dogłębną zmianę zapoczątkowaną przez fundusz NGEU. Według najnowszych sondaży, z dużym prawdopodobieństwem w skład przyszłego rządu Republiki Federalnej Niemiec wejdą przedstawiciele Partii Zielonych; być może nawet będą przewodzić obradom gabinetu. Kampania Partii Zielonych koncentruje się na potrzebie zwiększenia wydatków fiskalnych i zacieśnienia integracji europejskiej. Polityka ta bezpośrednio przekłada się na wyższe rentowności niemieckich obligacji skarbowych oraz zmniejszenie spreadów w całej strefie euro.

Zarówno fundusz NGEU, jak i wybory w Niemczech to sygnały, że w przyszłości liczba zielonych inwestycji wzrośnie. Dlatego nowy paradygmat w obszarze europejskich obligacji skarbowych będzie się wiązać z szerzej zakrojoną emisją wspólnych zielonych obligacji solidarnościowych.

Lepsza i bardziej zielona Europejska Unia Walutowa:

Komisja Europejska planuje emisję 30% NGEU jako zielonych obligacji. Udział ten może jednak jedynie wzrosnąć w przyszłości.

Popyt na instrumenty uwzględniające kwestie ekonomiczne, społeczne i ładu korporacyjnego (ang. Environmental, Social, and Corporate Governance, ESG) już dziś przekracza podaż. Ich popularność będzie rosnąć, ponieważ na całym świecie wprowadzane są regulacje dotyczące ESG, a inwestorzy są coraz bardziej świadomi znaczenia tych aspektów. Z jednej strony solidne wyniki zielonych obligacji w porównaniu z tradycyjnymi instrumentami zachęcają inwestorów do zwiększania zaangażowania w instrumenty ESG. Z drugiej strony długoterminowy horyzont takich inwestycji przemawia do twórców polityki, ponieważ przyczynia się do zrównoważonego i włączającego wzrostu.

Dłużnicy wykazują zainteresowanie możliwością emisji zielonych obligacji, ponieważ może to obniżyć koszt kapitału. W istocie premia wypłacana w ramach tych obligacji (tzw. greenium) wynosi obecnie od -2 do -6 punktów bazowych; ujemna premia odzwierciedla deficyt tych instrumentów.

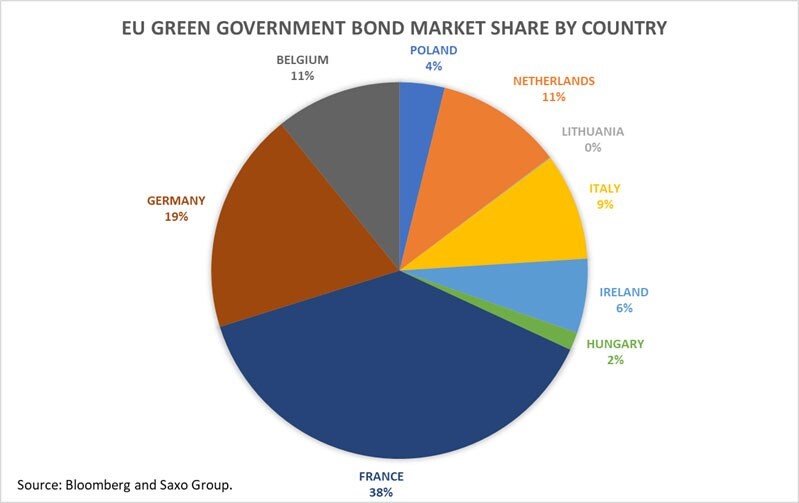

W Europie około 1% ogółu niewykupionych obligacji skarbowych to zielone obligacje. Według danych Bloomberg, niemal 60% europejskich niewykupionych zielonych obligacji skarbowych wyemitowały Francja i Niemcy. Równocześnie niektóre kraje, takie jak Hiszpania, jeszcze nie wkroczyły na zielony rynek. Dane wykazują, że rządy muszą dołożyć jeszcze większych starań, aby zaspokoić stale rosnący popyt na zielone obligacje.

Można się spodziewać jeszcze więcej tego samego do czasu niemieckich wyborów

Do czasu niemieckich wyborów można się spodziewać, że europejskie obligacje skarbowe będą się zachowywać identycznie, jak miało to miejsce od początku tego roku. Będą wrażliwe na wzrost rentowności amerykańskich obligacji skarbowych oraz na rozmowy w sprawie ograniczania skupu aktywów po obu stronach Atlantyku.

Rozmowy takie mają o wiele większe znaczenie dla Stanów Zjednoczonych, niż dla Europy. Wpłyną jednak na amerykańskie obligacje skarbowe, powodując wzrost rentowności również w strefie euro, ponieważ korelacja pomiędzy niemieckimi a amerykańskimi obligacjami skarbowymi jest nadal dodatnia.

Równocześnie przewidujemy, że EBC podtrzyma swoje łagodne stanowisko do jesieni, ponieważ popyt na europejskie obligacje skarbowe jest nadal niewielki pomimo stałego wsparcia. Ostatnia emisja niemieckich piętnastoletnich obligacji skarbowych okazała się błędem technicznym. Niemiecka agencja finansowa (Finanzagentur GmbH) przydzieliła zaledwie 1,7 mld EUR z docelowej kwoty 2,5 mld EUR. Angażowanie środków w niemieckie obligacje skarbowe o niemal zerowej rentowności jest niebezpieczne ze względu na środowisko inflacyjne. Inwestorów odstrasza również fakt, iż dziesięcioletnie amerykańskie obligacje skarbowe zabezpieczone względem EUR z trzymiesięczną stopą forward oferują wyższą rentowność, niż większość europejskich obligacji skarbowych.

W tym kontekście dla EBC wycofanie wsparcia jest nieopłacalne, ponieważ mogłoby poważnie utrudnić operacje refinansujące zwykły dług państw członkowskich. Bank centralny najprawdopodobniej zaczeka zatem do wyborów w Niemczech, zanim zmodyfikuje swoją politykę pieniężną.

Aby umieścić trend dotyczący rentowności dziesięcioletnich niemieckich obligacji skarbowych w odpowiednim kontekście, warto przyjrzeć się kluczowym poziomom technicznym. W maju rentowności dziesięcioletnich obligacji spadły z poziomu dwuletnich maksimów. Jeżeli spadek ten będzie kontynuowany przy komunikatach sygnalizujących łagodną politykę pieniężną, mogą znaleźć wsparcie w okolicach -0,40%.

Jednak długoterminowy trend dotyczący niemieckich obligacji skarbowych zakłada kontynuację wzrostu w połączeniu z poprawą prognoz gospodarczych i presji inflacyjnych. Dlatego mimo iż EBC podtrzyma łagodną politykę pieniężną, jest mało prawdopodobne, że rentowności pozostaną ujemne w dłuższej perspektywie.

Rentowności niemieckich obligacji skarbowych przyjmą wartości dodatnie do końca tego roku

Rentowności obligacji europejskich mogą jedynie wzrosnąć w kontekście wyborów w Niemczech, coraz lepszej prognozy gospodarczej dla Europy oraz bodźców zapewnianych w ramach unijnego funduszu odbudowy.

Mimo iż nowy rząd Niemiec najprawdopodobniej odejdzie od reżimu oszczędnościowego, fundusz NGEU wyeliminuje niektóre nierówności pomiędzy poszczególnymi krajami. Bodźce zapewniane w ramach tego funduszu zrównoważą ryzyko dotyczące obligacji skarbowych i spowodują zmniejszenie spreadów w porównaniu z obligacjami niemieckimi.

Coraz lepsze prognozy makroekonomiczne również odegrają kluczową rolę we wzroście rentowności, ponieważ w gospodarce nastąpi ożywienie, a presje inflacyjne zmuszą EBC do rozważenia „lekkiego ograniczenia skupu aktywów” do końca tego roku lub na początku przyszłego roku.

Jak bardzo mogą wzrosnąć rentowności obligacji?

Do końca tego roku możliwe są dwa scenariusze:

1) Stabilizacja rentowności niemieckich obligacji skarbowych w okolicach 0,10%

Nastąpi to w sytuacji, gdy transakcje reflacyjne nie pojawią się ponownie aż do czasu wyborów w Niemczech. W ramach tego scenariusza rentowności będą odnotowywały kurs boczny po obu stronach Atlantyku. Jednak rząd mający w składzie przedstawicieli Partii Zielonych i tak zmusi rentowności niemieckich obligacji skarbowych do przyjęcia wartości dodatnich, przy oporze w okolicach 0,10%.

2) Stabilizacja rentowności niemieckich obligacji skarbowych w okolicach 0,6%

Scenariusz taki będzie miał miejsce, jeżeli latem przyspieszy tempo rozmów w Stanach Zjednoczonych dotyczących ograniczania skupu aktywów, co wywinduje rentowności amerykańskich obligacji skarbowych. Tym samym rentowności obligacji niemieckich mogą przyjąć wartości dodatnie jeszcze przed wyborami w Niemczech. Rząd mający w składzie przedstawicieli Partii Zielonych przyczyni się do wzrostu rentowności, a w efekcie rentowności dziesięcioletnich obligacji skarbowych mogą wybić się powyżej oporu na poziomie 0,10%. Tym samym wkroczyłyby w obszar szybkiego wzrostu, w którym kolejnym poziomem oporu byłoby 0,6%.

Nowy paradygmat w obszarze europejskich obligacji skarbowych: na węższych spreadach najbardziej skorzystają włoskie BTP

Dodatnie rentowności niemieckich obligacji skarbowych stanowiłyby pozytywną zmianę w obszarze europejskich obligacji skarbowych, ponieważ ich wartości nie były dodatnie od maja 2019 r. Dodatnie rentowności niemieckich obligacji oznaczałyby jednak, że rentowności europejskich obligacji skarbowych musiałyby również wzrosnąć.

Aby lepiej zrozumieć przyszły kształt rynku europejskich obligacji skarbowych, warto spojrzeć na Włochy, gdzie obligacje skarbowe w momencie pisania tego artykułu oferują najwyższe rentowności w strefie euro.

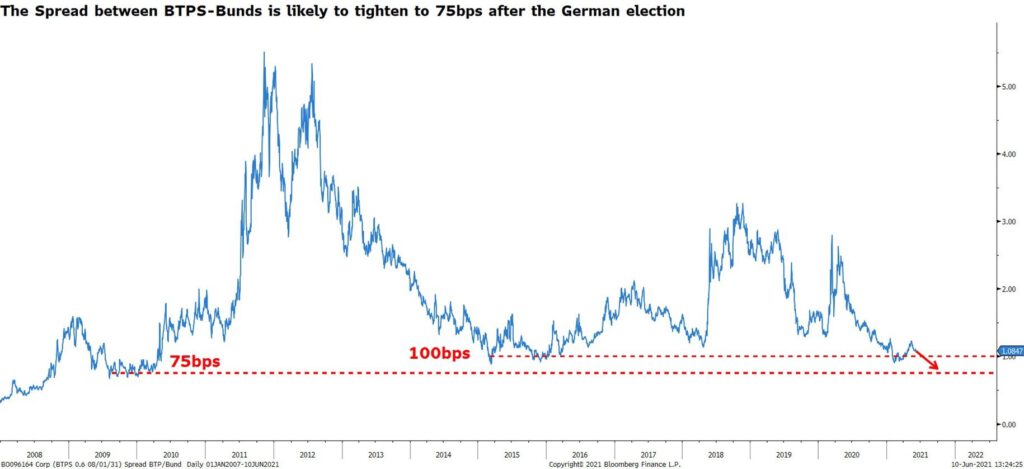

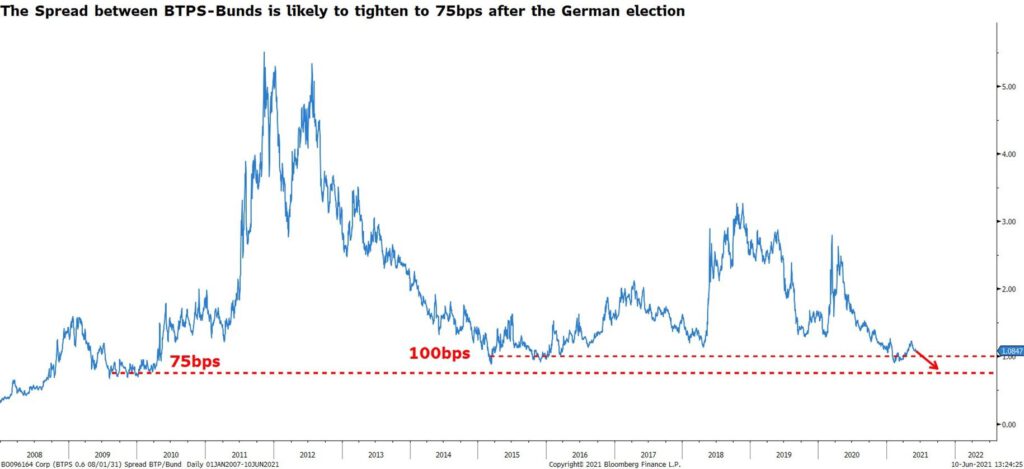

Od początku tego roku spread włoskich i niemieckich obligacji skarbowych plasował się w przedziale 90-126 punktów bazowych. Kiedy premierem Włoch został Mario Draghi, spread ten stał się najmniejszy od 2015 r. Jednak po ponownym otwarciu gospodarki rozszerzył się powyżej 100 punktów bazowych.

W perspektywie krótkoterminowej spread ten może się rozszerzyć ze względu na rozbieżności dotyczące ożywienia gospodarczego oraz nastroje spadkowe w związku ze wzrostem zmienności na rynku obligacji. Jednak w perspektywie długoterminowej przewidujemy, że spread ten znacznie się zawęzi i ustabilizuje w okolicach 75 punktów bazowych.

Przewidujemy, że zwężenie spreadu może być znacznie większe w przypadku BTP w porównaniu z innymi europejskimi obligacjami ze względu na stabilne otoczenie polityczne zapewnione przez Draghiego oraz wypłaty z funduszu NGEU, którego największym beneficjentem będą Włochy. Zauważalna poprawa poziomu ryzyka przyczyni się do wzrostu popytu wśród inwestorów, którzy znajdą możliwość sprzedaży niemieckich obligacji skarbowych, aby zastąpić je papierami o wyższej rentowności.

Mimo iż zwężenie spreadu spowoduje umocnienie BTP, nastąpi w momencie wzrostu rentowności niemieckich obligacji skarbowych. Oznacza to, że w ramach najbardziej pesymistycznego scenariusza rentowności niemieckich dziesięcioletnich obligacji skarbowych wzrosną do 0,6%, a rentowności włoskich dziesięcioletnich obligacji skarbowych ustabilizują się w okolicach 1,4%. W ramach najbardziej optymistycznego scenariusza rentowności obligacji niemieckich ustabilizują się w rejonach 0,10%, a włoskich – w okolicach 0,9%.

Podsumowując, dług włoski również poniesie straty w kontekście wzrostu rentowności obligacji niemieckich. Włoskie obligacje skarbowe wykażą się jednak większą odpornością w porównaniu z obligacjami innych krajów.

NAJWIĘKSZE STRATY W KONTEKŚCIE WZROSTU RENTOWNOŚCI OBLIGACJI NIEMIECKICH PONIOSĄ FRANCUSKIE, HISZPAŃSKIE I PORTUGALSKIE OBLIGACJE SKARBOWE

Można się spodziewać, że zwężenie spreadów będzie w mniejszym stopniu tematem przewodnim dla pozostałych europejskich obligacji skarbowych. Niepokojący jest fakt, iż ultraniskie rentowności oferowane przez inne europejskie obligacje skarbowe narażają inwestorów na istotne straty.

Przykładowo, w momencie pisania tego artykułu francuskie OAT oferują rentowność na poziomie mniej więcej 0,3%, a spread pomiędzy francuskimi i niemieckimi obligacjami skarbowymi wynosi 55 punktów bazowych. Jeżeli rentowności obligacji niemieckich wzrosną do 0,1%, a spread pozostanie zasadniczo bez zmian, można się spodziewać, że rentowności dziesięcioletnich francuskich obligacji skarbowych wzrosną do 0,65%. W kategoriach bezwzględnych dla francuskich OAT oznaczałoby to utratę kapitału w wysokości 5%. Dla porównania, w przypadku BTP strata ta byłaby niezauważalna, jeżeli w kontekście wzrostu rentowności obligacji niemieckich spread zmniejszyłby się do 75 punktów bazowych.

Przyjmijmy teraz, że rentowności niemieckich obligacji skarbowych wzrosną do 0,6%. W takim przypadku dziesięcioletnie OAT straciłyby na wartości około 10%. W przypadku BTP strata ta wyniosłaby 5%.

Kluczową kwestią w tym przypadku jest konieczność stworzenia bufora zabezpieczającego przed wzrostem stóp procentowych. Obligacje skarbowe o niższych rentownościach takiego zabezpieczenia nie zapewnią i narażą portfel inwestora na ryzyko stopy procentowej.

Althea Spinozzi, manager ds. obrotu, Saxo Bank

SAXO.BANK (Najlepszy dla spekulacji): KLIKNIJ TUTAJ!