Inwestorzy nigdy nie martwili się bardziej o krach na giełdzie amerykańskiej. Wbrew pozorom to dobra informacja.

Ta kontrariańska reakcja jest spowodowana tym, że sentyment inwestorów jest odwrotnym wskaźnikiem. Byłoby więc bardziej niepokojące, gdyby inwestorzy myśleli, że istnieje małe prawdopodobieństwo krachu.

Przekonania inwestorów, a prawdopodobieństwo katastrofy przebadał profesor Uniwersytetu Yale i laureat Nagrody Nobla – Robert Shiller.

Od ponad dwóch dekad, Robert i jego zespół z Yale, bada nastroje inwestorów, zadając następujące pytanie:

- Jakie jest Pana zdaniem prawdopodobieństwo katastrofalnego krachu giełdowego w Stanach Zjednoczonych, takiego jak ten z 28 października 1929 r. lub 19 października 1987 r., w ciągu najbliższych sześciu miesięcy, włączając w to przypadek, w którym kraksa miała miejsce w innych krajach i rozprzestrzeniła się na Stany Zjednoczone? (Odpowiedź 0% oznacza, że nie może się zdarzyć, odpowiedź 100% oznacza, że na pewno się zdarzy)

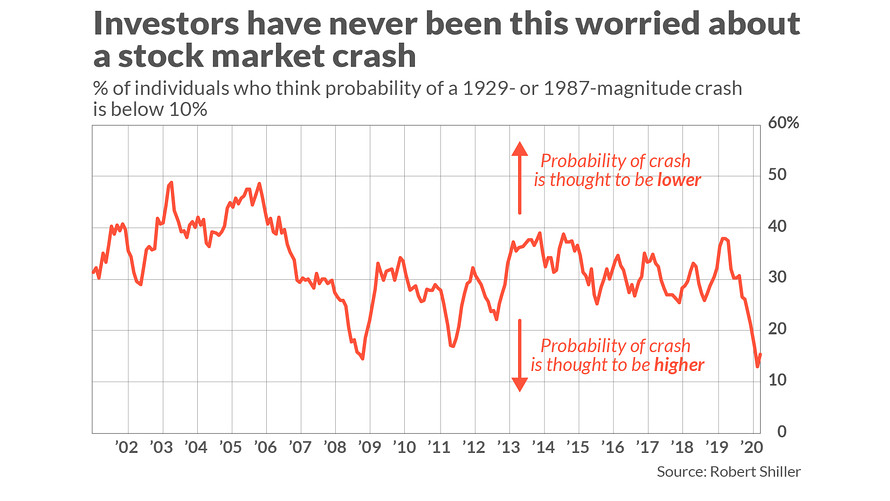

Poniższy wykres przedstawia wyniki, określane przez Shillera i jego kolegów jako „U.S. Crash Confidence Index”. Pokazuje on procent inwestorów indywidualnych, którzy uważają, że prawdopodobieństwo katastrofy jest poniżej 10%. Zwróć uwagę, że niższe liczby na wykresie oznaczają, że więcej inwestorów uważa, że krach jest prawdopodobny.

W sierpniu amerykański Wskaźnik Optymizmu Kryzysowego spadł do rekordowo niskiego poziomu – na poziom 13%, co oznacza, że 87% respondentów uznało prawdopodobieństwo wypadku za większe niż 10%. We wrześniu odczyt był wciąż niski i wynosił 15%.

Dokładna analiza tego wykresu pokazuje również, dlaczego uzasadniona może być odwrotna interpretacja wskaźnika. Można zauważyć, że wskaźnik osiągnął rekordowo niski wynik wiosną 2009 roku. Zbiegło się to w czasie z potężnym kryzysem finansowym na rynku subprime.

W artykule dla New York Times, Schiller wskazał na dużą różnicę między obecnym napięciem, a z sytuacją jaka panowała wiosną 2009 roku.

Wówczas na rynku akcji panowała większa euforia, według wskaźnika Cyclically-Adjusted Price Earnings (CAPE).

Jeśli tak, to inwestorzy powinni zastanowić się dwa razy, zanim stwierdzą, że dzisiejszy powszechny lęk przed katastrofą jest równie byczy. Co więcej, Shiller dodał, że istnieje behawioralna podstawa do obaw: lęk zwiększa szanse, „że negatywna, samospełniająca się przepowiednia rozkwitnie”.

Jeden komentarz

ah te analizy. Wynika z nich zawsze to co zalozyl sobie autor 🙂