Przyjęło się uważać, że sierpień to spokojny miesiąc na rynkach. Opinia ta jest jednak błędna. W sierpniu 2011 r. na rynkach nastąpił chaos w związku z podwyższeniem pułapu długu, tj. ustawowego limitu wysokości długu narodowego w Stanach Zjednoczonych. W sierpniu 2015 r.

Chiny zaskoczyły inwestorów nieoczekiwaną dewaluacją juana. W tym roku dostrzegamy szereg czynników ryzyka, które mogą spowodować nagły wzrost zmienności na rynku: termin podwyższenia pułapu długu w Stanach Zjednoczonych (2 sierpnia), posiedzenia wielu banków centralnych (australijskiego, brytyjskiego, węgierskiego), odczyt amerykańskiego wskaźnika CPI za lipiec oraz nieuniknione coroczne sympozjum w Jackson Hole.

Chiny: Szczytowy wzrost został już osiągnięty

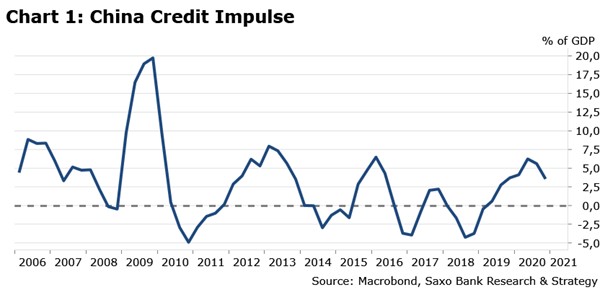

Impuls kredytowy w Chinach osiągnął wartość szczytową już jakiś czas temu i obecnie gospodarka weszła w tryb spowolnienia (wykres 1). Makroekonomiczny obraz sytuacji jest jednak nieco gorszy, niż są skłonne przyznać władze Państwa Środka. Tłumaczy to nasilający się trend dotyczący korekty danych historycznych w górę.

Główne czynniki spowolnienia to słaby wzrost wydatków konsumpcyjnych oraz spadek inwestycji w sprzęt. Naszym zdaniem najważniejszym czynnikiem negatywnie wpływającym na konsumpcję jest wzrost wynagrodzeń. O ile nie zostanie wdrożona scentralizowana polityka promująca wyższy wzrost wynagrodzeń, nie przewidujemy powrotu konsumpcji do poziomu sprzed pandemii w bieżącym roku.

Dwa kluczowe czynniki spadku inwestycji w sprzęt to niedobór półprzewodników, który najprawdopodobniej utrzyma się co najmniej do końca roku, oraz ograniczenie inwestycji ze względu na obawy dotyczące perspektyw gospodarczych. Naszym zdaniem Chiny przede wszystkim w dalszym ciągu będą dążyć do wspierania sektora produkcji, w szczególności inwestycji w sprzęt. Powinno to przełożyć się na realne działania polityczne i co najmniej jedną obniżkę poziomu rezerwy obowiązkowej do końca tego roku.

Reszta świata: Wszyscy uważnie obserwują gospodarkę amerykańską

Po celowo mglistych i niejasnych wypowiedziach na posiedzeniu FOMC 27-28 lipca inwestorzy tego lata najprawdopodobniej nadal będą śledzić sytuację w Stanach Zjednoczonych pod kątem wskazówek co do przyszłej polityki pieniężnej Rezerwy Federalnej. W odniesieniu do amerykańskiej gospodarki obawiamy się dwóch rzeczy. Po pierwsze coraz więcej wskazuje, że wkraczamy w cykl charakteryzujący się wyższą inflacją niż dotychczas. Naszym zdaniem „przejściowa” inflacja będzie miała charakter trwały.

W tym momencie opiera się na czterech czynnikach:

1) zatory i zakłócenia łańcuchów dostaw (cykliczne);

2) podwyżki cen w sektorze przedsiębiorstw (cykliczne);

3) lewicowa polityka promująca większy wzrost wynagrodzeń;

4) zielona inflacja związana m.in. z taryfami dotyczącymi emisji dwutlenku węgla.

Czynniki 3 i 4 mają charakter strukturalny i potencjalnie trwały. Ogólnie rzecz biorąc, czynniki te mogą doprowadzić do trwałej zmiany reżimu inflacyjnego.

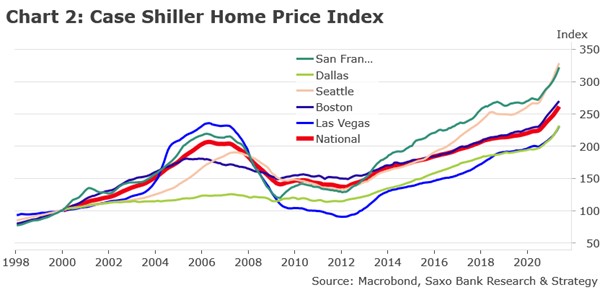

Po drugie, wydaje się, że politycy ignorują gwałtowny wzrost cen nieruchomości mieszkaniowych; podobna sytuacja miała miejsce w latach 2005-2007. Doprowadziło to wówczas do kryzysu z 2008 r.

Według informacji opublikowanej w ubiegły wtorek, indeks S&P/Case Shiller monitorujący zmiany cen domów jednorodzinnych na dwudziestu kluczowych rynkach miejskich w dwunastomiesięcznym okresie kończącym się w maju poszedł w górę o 17,0% (wykres 2). To najwyższe tempo wzrostu w historii.

Amerykański rynek mieszkaniowy zbliża się w rejony stratosfery i – pomijając nieliczne wyjątki – szybki powrót do poziomów sprzed pandemii nie wydaje się zbyt prawdopodobny. Biorąc pod uwagę, że rynek mieszkaniowy to najbardziej wrażliwy na zmiany stóp procentowych segment amerykańskiej gospodarki, inwestorzy powinni zachować szczególną ostrożność, ponieważ zmiany polityki pieniężnej mogą doprowadzić do pęknięcia obecnej bańki spekulacyjnej na tym rynku.

Kalendarz wydarzeń w sierpniu 2021 r.

2 sierpnia – termin decyzji w sprawie pułapu długu w Stanach Zjednoczonych:

Jeżeli amerykański Kongres nie podejmie odpowiednich działań do 2 sierpnia, Departament Skarbu będzie zmuszony do sięgnięcia po środki nadzwyczajne zapobiegające osiągnięciu pułapu długu. Jeszcze w 2019 r. Kongres po cichu zawiesił pułap długu do sierpnia 2021 r. Porozumienie obu partii zmusi administrację Bidena do pójścia na polityczne ustępstwa wobec republikanów. Jeżeli partie nie dojdą do porozumienia w tym terminie, oznacza to realne szkody dla amerykańskiego rynku obligacji.

3 sierpnia – posiedzenie australijskiego banku centralnego w sprawie polityki pieniężnej:

Ponieważ ostatnia fala lockdownów w Australii i dane o wysokiej częstotliwości wskazują na realny znaczny spadek aktywności w III kwartale przewidujemy, że Bank Rezerwy Australii (Reserve Bank of Australia, RBA) dokona zwrotu o 180 stopni w odniesieniu do ostatniej decyzji dotyczącej ograniczania skupu aktywów. W obecnych okolicznościach istnieją mocne przesłanki do utrzymania tygodniowego skupu aktywów na poziomie 5 mld AUD, przynajmniej w perspektywie krótkoterminowej.

Rozmowy na temat ograniczania skupu aktywów będzie można wznowić dopiero po zniesieniu restrykcji i ożywieniu aktywności gospodarczej. W odniesieniu do stopy kasowej przewidujemy, że RBA wstrzyma się z decyzją do początku 2024 r.

5 sierpnia – posiedzenie brytyjskiego banku centralnego w sprawie polityki pieniężnej:

Gertjan Vlieghe – członek zewnętrzny Komitetu Polityki Pieniężnej Banku Anglii (Bank of England, BoE) z prawem głosu oraz jego współpracownik Michael Saunders w ostatnich tygodniach wygłaszali uwagi sugerujące zwrot w kierunku bardziej agresywnej polityki.

Nic jednak nie wskazuje na podjęcie decyzji o wcześniejszym zakończeniu programu skupu aktywów czy o przyszłych podwyżkach stóp na następnym posiedzeniu w sprawie polityki pieniężnej 5 sierpnia, biorąc pod uwagę coraz większe ryzyko dla prognozy gospodarczej związane z trzecią falą pandemii. Na razie BoE najprawdopodobniej ograniczy się do utrzymania dotychczasowych, przynoszących efekty reguł, sygnalizując, że warunkiem zniesienia bodźców polityki pieniężnej dotyczących Covid-19 jest dokonanie „znaczących” postępów.

11 sierpnia – odczyt lipcowego CPI w Stanach Zjednoczonych:

W czerwcu wskaźnik CPI w Stanach Zjednoczonych przekroczył wszelkie oczekiwania i wyniósł 5,4% r/r. Był to największy wzrost od sierpnia 2008 r. Ponad 55% wzrostu czerwcowego CPI nastąpiło w sześciu obszarach, na które bezpośredni wpływ miało otwarcie gospodarki (w szczególności ceny hoteli, lotów i używanych samochodów).

Ponieważ jednak coraz więcej przedsiębiorstw podwyższa ceny w reakcji na wzrost wynagrodzeń i kosztów transportu, rynek poważnie kwestionuje koncepcję „przejściowej” inflacji podtrzymywaną przez Fed. Konsensus zakłada, że w lipcu CPI w Stanach Zjednoczonych wyniesie 4,9%. Jeżeli odczyt inflacji zasadniczej będzie wyższy, co jest prawdopodobne, należy się przygotować na prawdziwy rollercoaster na rynku.

24 sierpnia – posiedzenie węgierskiego banku centralnego w sprawie polityki pieniężnej:

27 lipca Narodowy Bank Węgier (Magyar Nemzeti Bank, MNB) podwyższył stopę bazową bardziej, niż przewidywano, tj. o 30 punktów bazowych do 1,20%. Dla rynku był to mocny komunikat, że bank centralny przewiduje proaktywny cykl zaostrzania polityki z naciskiem na działania na początku cyklu. Biorąc pod uwagę, że inflacja najprawdopodobniej utrzyma się powyżej górnej granicy tolerancji (4%) do końca tego roku, istnieje pole manewru w odniesieniu do podwyższania stóp. Przewidujemy, że decyzja o następnej podwyżce zostanie podjęta na posiedzeniu 21 września podczas aktualizacji projekcji ekonomicznych.

30 sierpnia – francuski minister finansów Bruno Le Maire spotka się z przedstawicielami przedsiębiorców z sektorów najmocniej dotkniętych wprowadzeniem paszportów covidowych 21 lipca. Wkrótce po tym najprawdopodobniej poznamy dalsze działania na rzecz finansowego wsparcia wybranych sektorów.

26-28 sierpnia – coroczne sympozjum w Jackson Hole W tym roku sympozjum w Jackson Hole organizowane przez Bank Rezerwy Federalnej w Kansas City odbędzie się stacjonarnie, w przeciwieństwie do ubiegłego roku. Pełna lista prelegentów nie jest jeszcze znana. Głównym tematem będzie jednak „Polityka makroekonomiczna w warunkach nierównej gospodarki”. Naszym zdaniem wystąpienie Jerome’a Powella powinno nieco rozjaśnić sytuację dotyczącą ograniczania skupu aktywów. Przewidujemy, że Rezerwa Federalna zaczeka do końca tego roku, być może do posiedzenia w grudniu, z zapowiedzią wytycznych dotyczących przyszłej polityki w tym zakresie.

Wyniki na rynkach światowych:

Christopher Dembik, dyrektor ds. analiz makroekonomicznych w Saxo Banku

SAXO.BANK (Dostęp do wielu rynków!): KLIKNIJ TUTAJ!