Podsumowanie: W 2021 r. na rynkach towarowych panowała wyraźna hossa, a cały sektor odnotował najlepszy rok od 2000 r. Przez lata obfitej podaży i stabilnych cen inwestycje w nową produkcję były ograniczone, a gdy nastąpiła fala wzrostu po pandemii, podaż z trudem nadążała. Ponieważ energia, od ropy naftowej po gaz i węgiel, jest głównym czynnikiem napędzającym globalne ożywienie, w sektorach tych zaobserwowano coraz mniejszą podaż, co ostatecznie doprowadziło do obecnego kryzysu energetycznego.

Przewidujemy, że będzie to kolejny rok, w którym ograniczona podaż i presja inflacyjna będą wspierać zyski na rynkach towarowych. Światowa dekarbonizacja będzie w coraz większym stopniu powodować tzw. zieloną inflację, w ramach której rosnący popyt i ceny surowców niezbędnych do wsparcia tego procesu zderzą się z nieelastyczną podażą – częściowo napędzaną przez regulacje, takie jak ESG – powstrzymujące niektórych inwestorów i banki przed wspieraniem działalności wydobywczej i górniczej.

W ujęciu ogólnym, indeks S&P GSCI Total Return, w którym dominuje energia, poszedł w górę o 40%, podczas gdy indeks Bloomberg Commodity Total Return z bardziej przekrojową ekspozycją i większym udziałem zmagającego się z problemami sektora metali szlachetnych, odnotował zwrot w wysokości 27%; pod względem wartości wyrażonej w USD, oba indeksy z łatwością pokonały zysk indeksu MSCI World w wysokości 23,3%.

Energia:

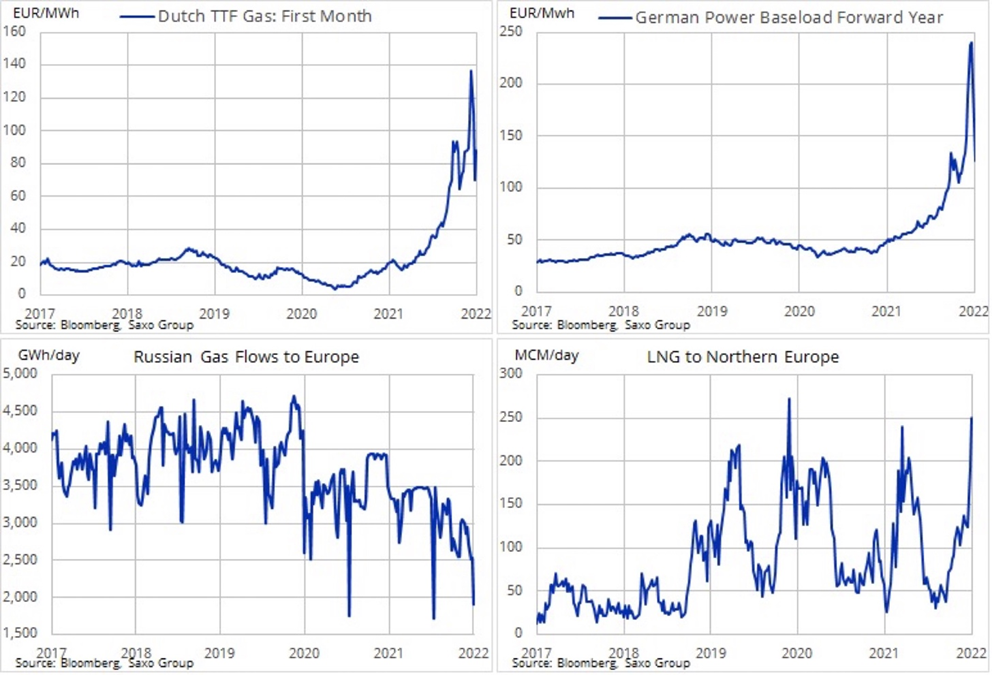

Silne ożywienie globalnego popytu na energię w połączeniu z brakiem inwestycji – po części z powodu regulacji i dążenia do zwiększenia produkcji energii ze źródeł odnawialnych – przyczyniło się do wzrostu cen wszystkich paliw kopalnych. Prognoza na 2022 r. wskazuje na dalszą ograniczoną podaż, a co za tym idzie – na wyższe ceny. Najbardziej widoczna nierównowaga pomiędzy podażą a popytem była widoczna w Europie i w Azji w drugiej połowie 2021 r., kiedy to ceny gazu w Europie w grudniu osiągnęły w pewnym momencie 60 USD/MMBtu – ponad dziesięciokrotnie więcej niż średnia cena z ostatnich pięciu lat.

W ciągu ostatnich sześciu miesięcy w Europie coraz bardziej widoczna była słabość rynku energetycznego nastawionego na dekarbonizację produkcji energii. Skutkiem tego była tzw. zielona inflacja, napędzana przez skrajnie wysokie ceny gazu i energii elektrycznej, które zagrażają najbardziej energochłonnym branżom, a równocześnie osłabiają skłonność konsumentów do wydawania pieniędzy i utrzymywania ożywienia gospodarczego na właściwym torze.

Podczas gdy w Europie gaz ziemny postrzegany jest jako pomost pomiędzy węglem a odnawialnymi źródłami energii, w Azji węgiel pozostaje kluczowym źródłem energii, w szczególności w Chinach i Indiach, gdzie wraz z rosnącym zapotrzebowaniem na energię w ubiegłym roku wzrósł też popyt na węgiel. W związku z powyższym i pomimo konieczności światowej dekarbonizacji, ilość energii elektrycznej wytwarzanej na świecie z węgla wzrosła o około 9%, osiągając w 2021 r. nowy rekordowy poziom. Międzynarodowa Agencja Energetyczna szacuje, że w tym roku popyt odnotuje kolejny rekord i może się utrzymać na tak podwyższonym poziomie przez kolejne dwa lata.

Chociaż ryzyko spowodowanych brakiem gazu przerw w dostawach prądu w Europie zostało w mniejszym lub większym stopniu zażegnane dzięki łagodnej zimie w okresie świątecznym oraz dużym dostawom LNG, struktura przyszłych cen wskazuje na dalsze utrudnienia dla konsumentów i sektorów gospodarki na całym kontynencie. Ceny kontraktów terminowych na holenderski gaz TTF z dostawą w lutym 2023 r. plasują się zaledwie o 10% poniżej ceny bieżącej, co nadal stanowi ponad czterokrotność średniej długoterminowej.

W 2022 r. podaż na rynkach ropy naftowej wydaje się w dalszym ciągu spadać, a szereg producentów z grupy OPEC+ już teraz ma trudności z realizacją przydzielonych im kwot. W tym kontekście oraz biorąc pod uwagę, że produkcja w Stanach Zjednoczonych ma trudności z powrotem do poziomów sprzed pandemii, podtrzymujemy długoterminową pozytywną prognozę dla rynku ropy. Czekają go długie lata potencjalnego niedoinwestowania – najwięksi gracze tracą apetyt na duże przedsięwzięcia, po części ze względu na niepewną prognozę długoterminową dla popytu na ropę, ale także, w coraz większym stopniu, ze względu na ograniczenia kredytowe nakładane na banki i inwestorów w związku z ESG (kwestiami dotyczącymi środowiska, społecznej odpowiedzialności i ładu korporacyjnego) i naciskiem na zieloną transformację.

Nie przewiduje się osiągnięcia wartości szczytowej globalnego popytu na ropę w najbliższym czasie, co wywrze jeszcze większą presję na rezerwy produkcyjne, kurczące się już z każdym miesiącem w efekcie zwiększania produkcji przez OPEC+. Według OPEC i MAE, w pierwszych miesiącach 2022 r. na rynku może występować nadpodaż, jednak w sytuacji, gdy rezerwy produkcyjne zaczynają się wyczerpywać, a popyt osiąga szczytową wartość sprzed pandemii, przewidujemy, że ropa Brent osiągnie poziom co najmniej 90 USD, a w drugim półroczu może wręcz przekroczyć 100 USD.

Metale przemysłowe

Metale przemysłowe w 2021 r. odnotowały silny wzrost, jednak większa część wynoszącego 32% skokowego wzrostu na indeksie londyńskiej giełdy metali miała miejsce w pierwszym półroczu, więc rok zakończył się pewną dozą niepewności. Po osiągnięciu w maju rekordowej ceny, przez resztę roku miedź pozostawała w trendzie bocznym w związku z ciągłymi obawami o perspektywy chińskiej gospodarki, w szczególności zmagającego się z problemami chińskiego sektora nieruchomości. Aluminium, jeden z metali, których produkcja jest najbardziej energochłonna, również mocno poszło w górę w 2021 r., a prognoza pozostaje konstruktywna, biorąc pod uwagę zakłócenia podaży pod koniec 2021 r. Jest to dodatkowy argument dla analityków przewidujących wzrost deficytu podaży w tym roku, m.in. ze względu na prognozowany spadek tempa wzrostu wydajności w Chinach w związku z nasileniem rządowych działań na rzecz walki z zanieczyszczeniem powietrza; z tej samej przyczyny producenci spoza Chin bardzo niechętnie inwestują w nowy potencjał.

Pomimo przewidywań, iż transformacja energetyczna w kierunku mniejszej zależności od węgla w przyszłości wygeneruje silny i stale rosnący popyt na wiele kluczowych metali, wielką niewiadomą jest obecnie prognoza dla Chin, w szczególności w odniesieniu do miedzi, ponieważ za znaczną część chińskiego popytu odpowiada tamtejszy rynek nieruchomości. Biorąc jednak pod uwagę niewielką podaż surowców z branży wydobywczej, jesteśmy przekonani, że obecne negatywne czynniki makroekonomiczne związane ze spowolnieniem na chińskim rynku nieruchomości zaczną tracić na sile w pierwszych miesiącach 2022 r.

Wynika to m.in. z faktu, iż Ludowy Bank Chin oraz chiński rząd, w przeciwieństwie do amerykańskiej Rezerwy Federalnej, jest bardziej skłonny do pobudzania gospodarki, w szczególności w kontekście inicjatyw z zakresu zielonej transformacji, które wymagają metali przemysłowych. W sytuacji, gdy zapasy zarówno miedzi, jak i aluminium są już na niskim poziomie, może to spowodować, naszym zdaniem, że ceny powrócą do rekordowych poziomów z ubiegłego roku, a nawet je przekroczą. Utrzymujący się od miesięcy kurs bocznego wpłynął na redukcję spekulacyjnych długich pozycji, tym samym zwiększając prawdopodobieństwo ponownej fali kupujących, kiedy tylko prognoza techniczna ulegnie poprawie; w przypadku miedzi HG sygnał ten pojawi się prawdopodobnie po wybiciu powyżej 4,50 USD za funt.

Metale szlachetne

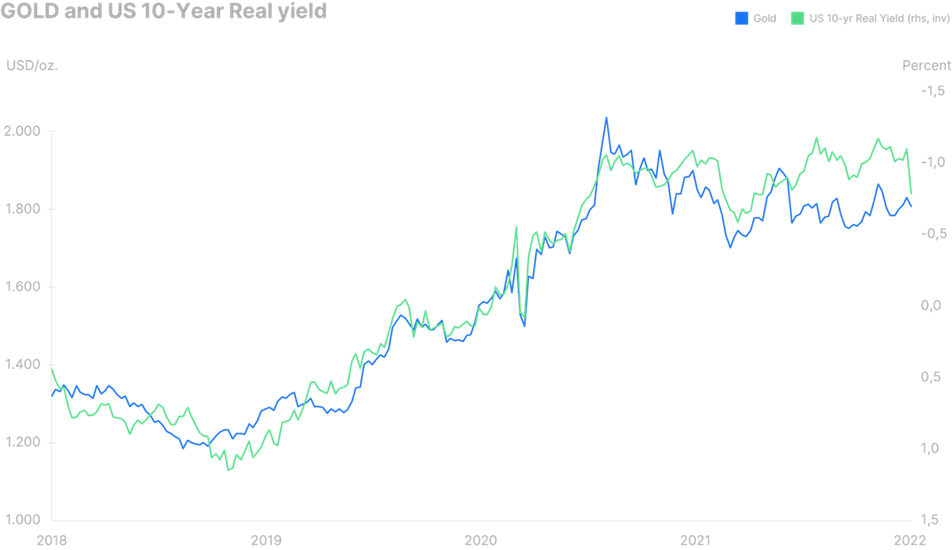

Metale szlachetne były jedynym sektorem, który w ubiegłym roku odnotował spadki, jednak biorąc pod uwagę negatywny wpływ rosnących rentowności obligacji i mocniejszego dolara, ujemny wynik złota w wysokości około 3,6% był do zaakceptowania z perspektywy zdywersyfikowanego portfela. Jako surowiec najbardziej wrażliwy na kurs dolara i wysokość stóp procentowych, złoto będzie czerpać część – choć nie całość – inspiracji kierunkowych z tych dwóch rynków. Złoto jest często wykorzystywane przez zarządzających funduszami jako zabezpieczenie przed nieprzewidzianymi wydarzeniami, zarówno o charakterze makroekonomicznym, jak i geopolitycznym. Góra pieniędzy dostarczona przez rządy i banki centralne po pierwszej fali pandemii Covid-19 przyczyniła się do minimalizacji ryzyka makroekonomicznego, równocześnie mocno windując rynek akcji.

Podobnie jak w 2021 r., złoto rozpoczęło rok w defensywie i po raz kolejny początkowe osłabienie napędzane było przez rosnące rentowności obligacji po tym, jak amerykańska Rezerwa Federalna zasygnalizowała, że zwiększy swoje działania na rzecz walki z inflacją. W pierwszym tygodniu obrotowym realne rentowności dziesięcioletnich obligacji amerykańskich poszły mocno w górę o 0,3%, jednak zamiast zareagować gwałtownym spadkiem, jak miało to miejsce w analogicznych okresach ubiegłego roku, złoto zdołało utrzymać się w okolicach 1 800 USD/oz, czyli poziomu, wokół którego oscylowało w drugim półroczu 2021 r.

Z początkiem 2022 r. złoto wydaje się tkwić w szerokim przedziale pomiędzy 1 740 a 1 860 USD. Kluczowe dla krótkoterminowego kierunku jest to, w jaki sposób zrównoważy przeciwstawne impulsy ze strony potencjalnego ryzyka gwałtownego wzrostu rentowności w obliczu zwiększonej niepewności rynkowej, a także ze strony dolara, który może mieć trudności z powtórzeniem ubiegłorocznego solidnego wyniku. Jednak biorąc pod uwagę, że rynek już teraz uwzględnia w wycenach około cztery podwyżki stóp procentowych w 2022 r., z pierwszą przewidzianą na marzec, a inflacja przekracza już 7%, zastanawiamy się, jak bardzo z perspektywy wyceny złota dane i oczekiwania mogą się pogorszyć w perspektywie krótkoterminowej.

W tym kontekście oraz biorąc pod uwagę utrzymującą się silną pozycję rynków wschodzących i banku centralnego, podtrzymujemy pozytywną prognozę dla złota – i potencjalnie tym bardziej dla srebra – gdy tylko metale przemysłowe, zgodnie z oczekiwaniami, ponownie zaczną się umacniać. Przewidywane umocnienie do nowego maksimum może jednak nastąpić dopiero w drugim półroczu, w szczególności, jeżeli – jak twierdzi John Hardy w swojej prognozie dla rynków walutowych – Rezerwa Federalna będzie nadal podwyższać stopy procentowe do czasu, aż coś pęknie.

Produkty rolne:

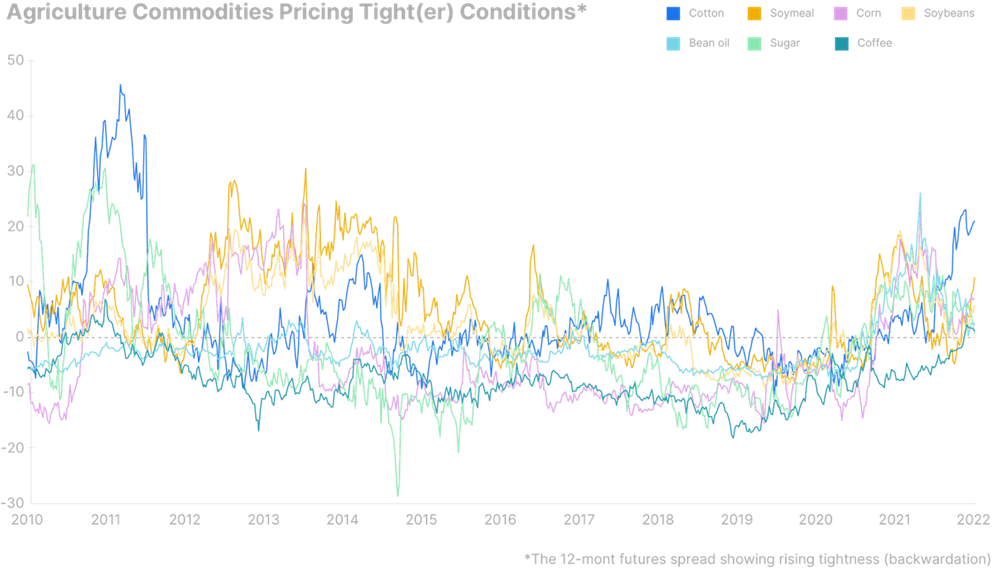

Indeks światowych cen żywności FAO zakończył 2021 r. wykazując roczny wzrost o 23%, przy czym największe wzrosty odnotowano w sektorze cukru i oleju roślinnego. Mimo iż w 2022 r. przewidujemy pewne uspokojenie sytuacji, ryzyko klimatyczne i pogodowe nadal budzi obawy w okresie, gdy dostawy się kurczą. Do tego dochodzi związany z gazem wzrost cen nawozów, który w połączeniu z wyższymi kosztami paliwa może spowodować przejście na uprawy o niższej intensywności nawożenia.

Największy potencjał wzrostu mają uprawy wspierające wzrost produkcji paliw odnawialnych, takie jak kukurydza, olej sojowy i cukier, w szczególności biorąc pod uwagę perspektywę wyższych cen ropy przy ograniczonej produkcji. Ponadto kawa arabica – której cena osiągnęła już dziesięcioletnie maksimum – może dalej rosnąć, jeżeli w nadchodzących miesiącach spełnią się przewidywania dotyczące załamania produkcji w Brazylii spowodowanego niekorzystnymi warunkami pogodowymi.

Ole Hansen, dyrektor ds. strategii rynków surowców, Saxo Bank